解説

家族信託とは、被相続人の判断能力や意思決定能力があるうちに、事業の承継や財産管理を家族に託す契約です。

このケースの場合、株式を分配してしまうと、Aさんの経営権確保が危うくなるため、株式は全てAさんがもらい、他の相続人にはお金で支払うこととしました。支払いは先のことですので、資金はそれまでに計画的に準備できます。

自社株式(会社の株式)の相続対策は、主に次の2つです。

株式の譲渡又は相続が発生する際、自社株式の相続税評価額を引き下げて、できるだけ税金がかからないようにすること。

株式を的確に分配し後継者に確実に自社株式を引き渡すことにより、経営権を確実に握らせること。

1.は会計士や税理士の、2.は弁護士の、対応領域になりますが、たちばな総合法律事務所は、代表弁護士が税理士の資格も持っています。税理士法人 羽賀・たちばなの代表として税理実務にも携わっており、法律だけでなく、税務面のアドバイスも可能です。

どの方式が貴社に該当するのか、有利なのか等、様々な状況を考え合わせて算出する必要があり、数値も大きく変わってきます。当事務所は、税理士の資格も持つ弁護士が、法務と税務の最新情報を基に、スムーズに対処します。

自社株式の承継コストを検討し、後継者が自社株を引き継ぐ前に、高すぎる株価を調整するための具体的な戦略を提案し、実現に導きます。

平成30年度の税制改正により、自社株式評価の算定方法が変更されています。その結果、対策の再検討・変更が必要な場合がありますので、ぜひ、税理士資格を持つ当事務所の弁護士にご確認ください。

金額の大きな相続税は、税務調査の対象になりがちですが、当事務所は、元国税不服審判所の国税審判官の弁護士が在籍しています。税務調査の立会から交渉・訴訟まで対応。迅速に問題解決にあたります。

自社株式の遺産分割協議が終わるまでは、相続人全員による準共有状態になります。それぞれの相続分に応じた割合で、所有権以外の権利を共有することになるので、駆け引きに利用される可能性が大きく、事前に対策を講じておく必要があります。

自社株式が準共有状態にある場合、自分に敵対する相続人が共謀して議決権を行使し、役員の地位を奪われたり、会社を乗っ取られる可能性があります。

相続人の間で誰が会社を継承するかの争いになると、遺産分割協議が進まず、会社業務に支障をきたす恐れもあります。もめそうだと思ったら、被相続人の生存中から後継者を決めておくなど、早めに手を打っておきましょう。

例えば、他の相続人が遺留分侵害額請求を弁護士に依頼した場合、当事務所の弁護士兼税理士が、資金調達策を講じたり、民法特例法(経営承継円滑化法)や遺留分算定の様々な解釈を適用するなどして遺留分支払いのための自社株式分散防止策を講じ、訴訟を回避します。

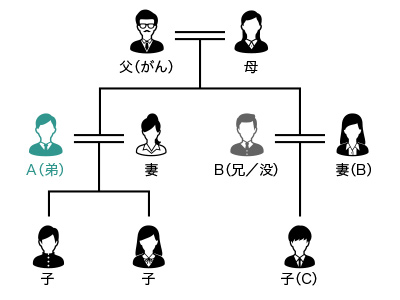

高齢の父が病気になり、事業継承の準備の相談に来られたAさん。現在は社長である父が株式を100%所有しています。兄はすでに亡くなり、その妻子とは疎遠になっています。自社株式を法定通りに分配すると、母に50%、Aさんに25%、兄の子供Cさんに25%となります。母は、どちらかというとAさんより兄と気が合っていましたが、兄の妻とは不仲でした。兄の妻は、兄の生前からお金に細かく、株式を含めて相続財産を請求され、会計帳簿閲覧請求などにより余計な紛争(「Aさんが役員報酬をこんなにもらっているなら、Cを役員に選任して同額の役員報酬をよこすべきだ」など)が生じるのは目に見えていました。もっとも、母は孫のCさんがかわいいので、Cさんには何らかの財産を相続させたいと考えています。

Aさんは、当事務所のアドバイスを受けて、父母や兄の妻子と話し合い、家族信託の契約をすることにしました。 既に事業後継者に決まっているAさんが、経営権を確保するため、自社株式を全て持つこととし(受託者・帰属権利者。第一次受益権者は父)、その代わり、兄の妻子(第二次受益権者)には、父の死後、遺産として現金を多めに渡す契約を結びました。当事務所の税理士が、妻子に渡す金額を算出し、資金を貯蓄していく計画を立てました。母には、今の役員報酬を引き上げることで納得してもらい、事業継承と相続の問題が解決しました。

家族信託とは、被相続人の判断能力や意思決定能力があるうちに、事業の承継や財産管理を家族に託す契約です。

このケースの場合、株式を分配してしまうと、Aさんの経営権確保が危うくなるため、株式は全てAさんがもらい、他の相続人にはお金で支払うこととしました。支払いは先のことですので、資金はそれまでに計画的に準備できます。

Aさんは、BさんCさんとの3人きょうだいで、会社創業者の父は既に亡く、役員だった母も最近亡くなりました。自社発行株式100株のうち、60株は母が、残り40株はAさんが持っていましたが、母の株式は相続開始と同時に、遺産分割協議が終わるまで、3人の子どもが1/3ずつ準共有することになります。

相続で準共有状態になった株式の議決権の行使は、共有者間で協議した上で、過半数の持ち分で決する、という決まりになっているのですが、かねてからAさんに反感を持っていたBさんとCさんが60株の議決権行使に係る話し合いでAさん解任の議案提出について協議して、60株分の議決権を行使し、Aさんは会社役員を解任されてしまいました。

株式は相続開始後、遺産分割協議で分配が決まるまで、相続人の間での準共有となります。準共有状態になると、共有者間の協議によりその持ち分の過半数で議決権行使をすることになるため、会社の後継者は、他の相続人に自分を権利行使者に指名するよう依頼するのですが、拒否されると、会社運営がストップしてしまいます。さらに、Aさんのように、最悪の場合には役員の座を追われることにもなります。自社株式の相続を法定相続で片付けようとすると、会社乗っ取りや倒産など思わぬ事態に発展する危険がありますから、事例1の様に、前もって何らかの対策を講じておくことをご検討ください。

*方針のご提案時に見積もりいたします

料金・プランの詳細はこちら