法人破産のメリットとデメリット

法人破産

2023 . 03.2

法人破産

2023 . 03.2

たちばな総合法律事務所 代表

たちばな総合法律事務所 代表 たちばな総合法律事務所

たちばな総合法律事務所

税理士法人羽賀・たちばな 代表税理士

弁護士・税理士 山田 純也

大阪弁護士会所属/登録番号:38530

近畿税理士会所属 税理士/登録番号:145169

東京国税局(国税専門官)で銀行/証券会社などの税務調査に従事。弁護士資格取得後、大阪国税不服審判所(国税審判官 平成25年~同29年)として国際課税、信託に係る案件、査察関連案件等に従事し、企業内弁護士を経て現職。破産管財人業務経験があり、法人破産、代表者個人の借金問題への対応実績多数。

目 次

このコラムでは、法人破産をするべきかどうかについて悩む経営者の方に向けた、法人破産によるメリット、デメリットについて解説しています。

法人の代表者の方が法人破産を決断できない理由のひとつに、法人破産のデメリットをよく理解していないことがあるように、日々の相談のなかで感じています。

法人破産のデメリットを理解し、それを上回るメリットを知ることができれば、廃業の決断時機を見誤ることなく、また代表者個人として生活再建のスタートを、いち早くきることができるかもしれません。

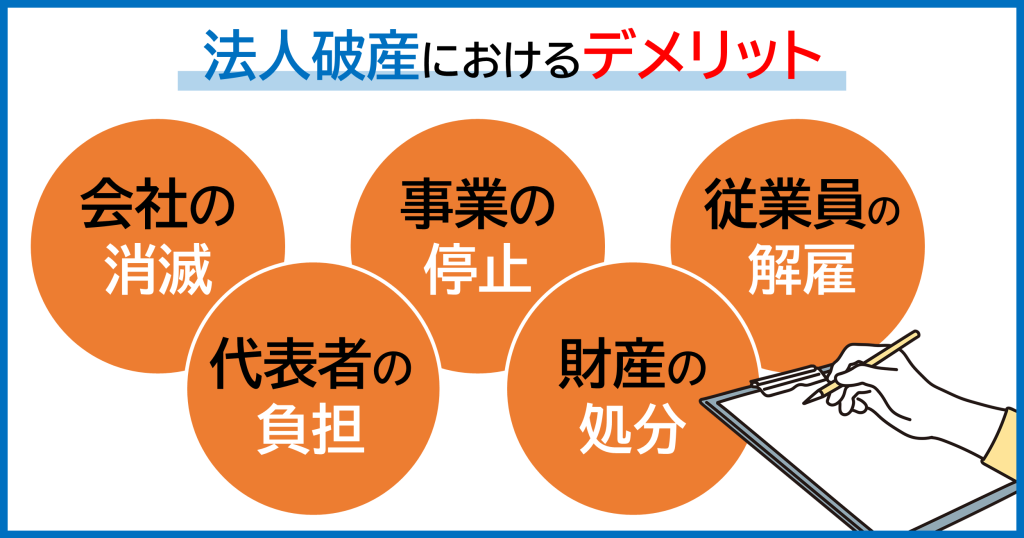

法人破産手続による経営者や従業員、取引先におけるデメリットは次のとおりです。

これらのデメリットについて、説明していきます。

法人破産の大きなデメリットのひとつに、会社の消滅があります。

法人破産手続が終結すると、法人格は消滅します。

法人格とは、法律上の権利や義務の当事者となることができる資格(権利能力)です。

法人格が消滅するということは、会社の存在自体が消滅するため、

これまで積み上げてきた信頼、ブランド、ノウハウ、生活の基盤を失うことになります。

裁判所から破産手続の開始決定が出ると、会社財産の管理処分をおこなう「破産管財人」が選任されます。

破産手続開始決定により、会社・法人は「解散」することになります(破産法第35条)。

この段階では、会社の法人格は消滅していません。

破産管財人は法人資産を換価処分して得た金銭をもって、債権者に配当をおこなうなど清算処理をおこないます。

この清算処理が終了し、裁判所から破産手続の終結決定が出されると、会社の法人格は消滅します。

このため多くの代表者の方は、破産を決断した時から、具体的には弁護士に正式に依頼する時から、新たに収入を得るための求職活動をされています。

なお、経営者の方において再度起業することは可能です。

ただ、法人の破産手続中における別会社の設立は、破産会社からの資金移動などを破産管財人に疑われる可能性があり、手続きが長引くことがあります。

破産手続き終結後に法人格が消滅するため、事業継続はできません。

なお、採算部門の切り離しによる新会社を設立後、残る不採算部門を抱える会社につき法人破産をすることは可能です。

しかし、このスキームは事実上困難です。

法人破産申立前に会社分割により採算事業を切り離すことは、不当に安い値段で切り離したり、妥当な値段でも債権者への弁済が不十分であったりすると、債権者の利益を害することになります。

会社法上、債権者は事業承継会社に対して、財産の価格を限度に負債の支払いを求めることができることとされています。

また、債権者による会社分割の取り消しを認めた裁判例もあります。

こうしたことから、法人破産前に採算/不採算事業で切り分けてから破産申立をおこなうことは事実上難しいと考えられます。

なお、裁判所を利用する事業再建型の民事再生手続きは、予めスポンサー候補を確保しての申立をおこなうことが多く、採算部門を新会社に譲渡して、その譲渡代金を債権者に配当することになります。

不採算部門の清算をおこなう「特別清算」(債務超過の場合の清算手続)についても、すべての債権者の同意が得られていることが必要であり、そのため同意を得るために一定の弁済(支払い)が必要でありハードルは高いと言えます。

法人破産手続中における、新会社設立での再起を図ろうとする経営者の方もいらっしゃるかもしれません。

しかし、手続中における同種同業種の会社設立は、破産管財人から財産の移動を疑われるなど、手続が長引く可能性があり注意が必要です。

なお、自己破産後の起業における融資として、日本政策金融公庫の「再挑戦支援資金(再チャレンジ支援融資)」など、再起をはかるための融資制度などがあります。

自己破産後の借入に関して、金融機関から一定期間融資を受けることが難しいため、自身とは別の方に経営者となってもらい起業される方もおられます。

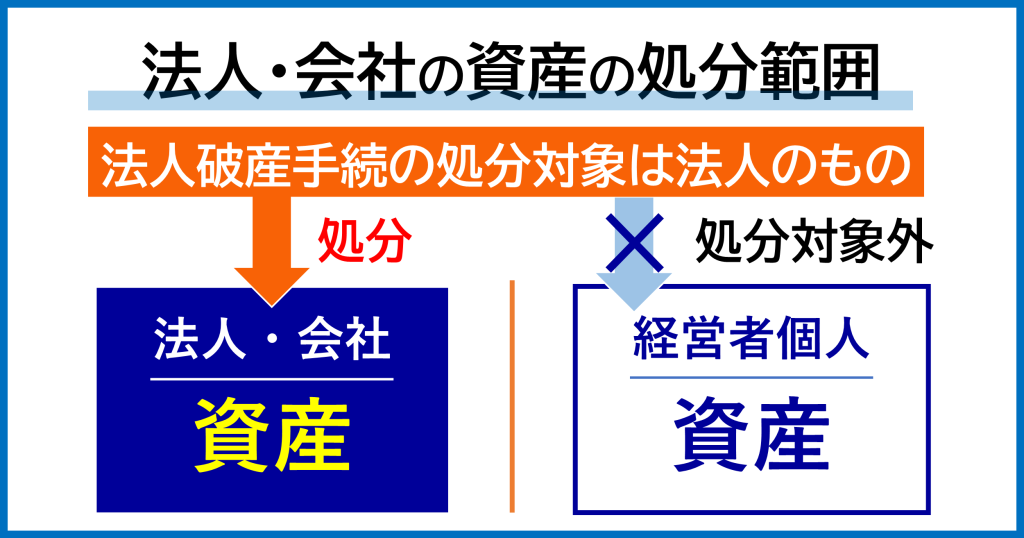

裁判所が選任する破産管財人により、破産会社の資産は処分されます。

なお、代表者個人の資産が処分されることはありません。

代表者が、法人の借金の保証をしているような場合には、代表者個人として負債整理(破産、個人再生、任意整理。1-5-1でご説明します)の検討が必要になります。

それまで貢献してくれた従業員は全員解雇することになります。

なお、未払給与があると、従業員は、法人破産手続きにおいて債権者となります。

また、従業員は、給与で生活をしていますので、未払がある状態で法人破産すると、感情的なしこりがどうしても残り、破産手続が円滑に進まない傾向があります。

円滑な破産手続きの進行を考えると、キャッシュに余裕がある段階で、解雇予告手当を支払い、解雇しておくことが望ましいと言えます。

雇用を切ることをためらう経営者の方は多くおられます。

ただ、給与未払いの状態で雇用を続けるよりも、早い段階で解雇されることは従業員側にもメリットがあります。

「失業保険」は自己都合退職よりも所定給付日数は多く、給付制限を受けずに受給できるなど手厚い対応となっています。

また、労働者健康福祉機構による未払賃金の一部立替払いを受けることもできます。

会社破産における立替払い制度については、同機構の未払賃金立替払相談コーナー(神奈川県川崎市中原区木月住吉町1番1号、電話044-431-8663)、または最寄りの労働基準監督署で相談することも可能です。

ただし、早期の破産申立を要するなど厳しい要件があり、未払給与はあるものの申立費用を一括で支払える資金的余裕がある場合に利用できる制度ともいえ、利用できる場面は限定的であるので弁護士に相談して利用ができる状況か判断する必要があります。

法人破産手続きにより、① 同手続への協力、② 法人の清算にともなう保証債務など代表者個人の債務整理手続といった2つの負担があります。

法人の連帯保証をしている場合には、法人破産により経営者にその返済を求められます。

連帯保証人として請求を受けた場合には、代表者も債務整理を検討することが必要となります。

債務整理の方法は、借金を帳消しにする「自己破産」だけではなく、「個人再生(負債の圧縮と、圧縮後の負債の分割返済)」や「任意整理(将来利息のカットなど)」があります。

代表者として自己破産を選択される場合には、法人破産と一緒の裁判所に、同時に申立てをおこなう場合がほとんどです。

法人、経営者の双方に同じ破産管財人がつき、その手続きを進めていくことになります。

法人と代表者が同時に破産を申し立てることで、①裁判所への予納金が別々に申し立てるより安くなるほか(別々に申立をして別々の破産管財人が選任されて二重に予納金がかかる可能性があります)、②法人と役員との間の役員借入金や役員貸付金について、破産管財人が裁判をして回収を目指す・財産隠しがあるのではないかという余計な疑いを招くなどの余分な手続への対応が不要となります(法人・個人が同時に破産申し立てをすれば、回収できないことは明らかといえます)。

なお、代表者個人の自己破産手続において、全ての財産を失うわけではありません。

生活再建に必要な範囲で、預貯金などを自由財産としてもつことが許されています。

自己破産手続きの詳細については、次の関連記事をご参照ください。

また、経営者の方からの相談で多い「持ち家」に住み続ける方法について、次の関連記事で説明しています。

原則、不動産は処分されることが前提ですが、一定の場合には自宅に住み続けることができる場合があります。

経営者において自己破産など債務整理手続をおこなった場合、民間の会社である個人信用情報登録機関に「破産」などの事故情報が登録されます。

いわゆるブラックリストに登録されます。

一旦登録されると7年程度は、融資や住宅ローンの審査が通りません。

なお、信用情報の登録は、民間の会社の運用であるため、登録される時期や登録され続ける年数については必ずしも一定していない印象があるほか、所定年数の経過により事故情報が解消されたとしても、例えば長年カード利用ないなどクレジットヒストリーの不自然さからクレジットカード会社の個別審査でクレジットカードの発行を受けられないことがあります。

こうした場合には、借入をしなければならないというやむを得ない状況になった場合にはご家族名義での融資などを検討して頂くことになります。

経営者個人の自己破産はデメリットはありますが、「免責許可決定(めんせききょかけってい)」と呼ばれる、返済を免除される点において大きなメリットがあると言えます。

代表者は法人破産手続きにおいて、債権者集会の出席、破産管財人との面談や資産の換価処分など管財業務への協力義務があります。

(もちろん、申立前においては法人破産手続の必要書類の収集などの負担もあります)

裁判所へ出向く頻度は、3か月に1度程度とそう多くはありません。

しかし、平日の日中に予定を調整する必要があり、勤務先に事前に休むことを届出する必要があります。

破産管財人との面談は、破産申し立て前後は集中して対応をする必要がありますが、時間帯については退勤後の夕方など柔軟に対応してくれることが多いです。

法人破産は、地方裁判所の手続きです。

裁判所には、予納金などの費用が必要になります。

この費用は、20万円~が目安です(予納金の額は、裁判所によって異なるほか、債権者数・財産内容によって変わってきますが、大阪では申立代理人弁護士が破産法に照らしながら整理したことを条件に20.5万円と決められることが多いです。反面、申立の際に弁護士がついていない場合には、予納金が一気に跳ね上がります。)。

法人廃業のタイミングが遅れてしまったケースでは、上記20万円すら用意できないなど裁判所費用の工面に苦労することがありました。

今後の経営に不安を感じた時点で、早めの弁護士相談をお勧めします。

なお、法人破産にかかる全体の費用については、次のコラムで紹介しています。

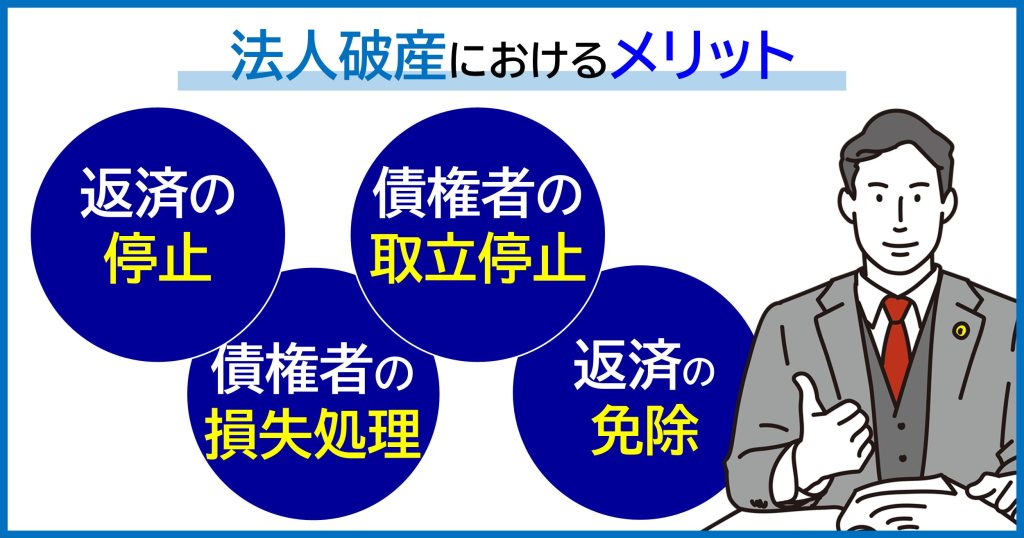

法人破産には、取引先関係者や債権者への返済から解放される、という大きなメリットがあります。

返済のために個人資産を切り崩す、債権者に返済をおこなうことに、経済的・精神的に大きなストレスとなっている場合には、法人破産を検討されても良いかもしれません。

破産手続が開始されると、債務者は、返済を停止します(債務者としての返済を止める)。

実際の流れでは、弁護士が破産申し立ての依頼を受けた段階で各債権者に受任通知を出して、返済をストップすることになり、債権者からの問い合わせは弁護士が対応することになりますので、弁護士が依頼して破産開始決定まで督促が続くということはありません。

早い段階からのサポート、資金繰りなどのストレスから逃れたい場合には、一度弁護士に相談されてはいかがでしょうか。

なお、破産申立前の返済不能の状態や、破産申立後において一部の債権者に返済をおこなうことはできません。

法律(破産法)において、禁止されている「偏頗弁済(へんぱべんさい)」と呼ばれる行為に当たります。

法人破産手続のなかで、債務者(破産者)である法人の資産を換価処分し、その金員(財団)をもって債権者に対して、公平にその債権額に応じて案分弁済をおこないます。

偏頗弁済は、そうした債権者平等の原則に反する行為になります。

破産手続が開始されると、債権者からの取り立ては禁止されます(すべての債権者の代表である破産管財人が一元的に、法人の財産や債務を管理するため)。

法人破産は、債権者にとってもメリットがあります。

破産手続が終結して法人が消滅した段階で貸倒損失処理ができるのは勿論ですが、一定の場合には、弁護士からの受任通知を受けた段階で、債権者として事実上の貸倒として処理できることもあります。

これにより、債権者は、債権の管理や督促のコストに悩まされることがなくなるほか、貸倒損失として処理することで利益が圧縮されて税金を軽減することができます。

債権者や取引先が代表者の自宅から近い、親族であるなどの場合、「法人破産により迷惑がかかる」と考える代表者の方もおられます。

債権者や取引先は、法人破産により満足な債権回収をおこなうことはできなくなりますが、経理上で一応の区切りをつけることができ、税金の軽減にもつなげられる可能性があります。

債権者に対する借入返済をしなくてもよくなります。

代表者個人が保証をしている場合には、代表者個人も債務整理を検討します。

なお、法人の破産で負債が免除される対象範囲は、事業資金、買掛金、税金など全ての債務です。

ただ、税金については、代表者も破産されない場合には法人の滞納税金の支払い義務(第二次納税義務者)を負う場合もあります。

この第二次納税義務については、次のコラムをご参照ください。

法人破産は、代表者や法人にとってデメリットを上回る大きなメリットがあります。

では、経営者として、どのような基準、どのようなタイミングで、法人破産による廃業を考えるのが良いのでしょうか。

法人破産による経営者のメリットは、お伝えしたように「負債が消滅する」ことです。

返済に頭を悩ませることがなくなり、経営者個人の生活再建もおこないやすくなります。

法人破産を考えるタイミングは、「事業継続が不可能な状態」あるいは、その可能性がある場合です。

どのような状態が事業継続は不可能と言えるのでしょうか。

次のような場合には、事業継続ができない赤信号状態と考えられ、特に早い段階での弁護士相談が必要です。

事業継続が困難な場合、経営者として「どのように会社をたたむのが一番良いのか」を考えていただく必要があります。

次のような場合には、事業継続ができない黄信号状態と考えられ、リストラによる損失や債務の圧縮による事業継続という方法のほかに、破産も視野に入れる必要があります。

当事務所に相談に来られた代表者様において、「大丈夫、我が社はまだ継続できる」と考える方は多くおられます。

そのような元気、闘志、ファイティングスプリットがあるからこそ、会社を立ち上げたり、会社を経営することができたりしたものと思われますし、破産の相談であっても、経営者の方と話しをさせていただいて勉強にならなかったことは一度もなかったと思います。

また、長年経営されてきた場合、代表者の分身ともいえる法人について、破産申立をして消滅させることは、身を切られるのも同然であり、破産を避けたいと感じられるのは当然のことです。

ただ、事業改善が見込まれない状況下での事業継続は、リスクを高め、負債を増やすのみで問題の先送りにしかならないばかりか、かえって破産すらできずに夜逃げ同然となって関係者、ステークホルダーに多大な迷惑をかける結果につながります。

債務超過の法人清算には、裁判所の手続利用が必要となります。

決断の遅れによるキャッシュの減少は、適切な問題解決の選択肢も失うことになります。

たちばな総合法律事務所では、法人破産手続と代表者の方の生活再建のための手続に注力しています。

法人の負債整理のノウハウがあります。

法人破産は、負債を抱える法人にとってデメリットを上回るメリットがあるとはいえ、代表者からすれば会社や生活基盤を失うため不安になるのは当然のことです。

ただ、破産決定以降の収入はご自身の収入となります。

そのため、破産を早く決断することは、早い再出発を意味します。

なお、法人破産を既に決意してお越しになられる場合が多いですが、法人破産を回避できるケースもあります。

今、具体的に何をするべきかのアドバイスや、疑問や悩みについてお答えさせていただきます。

まずはお気軽にお問い合わせ、ご相談ください。

© 2026 たちばな総合法律事務所