個人の自己破産のデメリット、メリットを徹底解説

個人破産

2023 . 10.3

個人破産

2023 . 10.3

たちばな総合法律事務所 代表

たちばな総合法律事務所 代表 たちばな総合法律事務所

たちばな総合法律事務所

税理士法人羽賀・たちばな 代表税理士

弁護士・税理士 山田 純也

大阪弁護士会所属/登録番号:38530

近畿税理士会所属 税理士/登録番号:145169

東京国税局(国税専門官)で銀行/証券会社などの税務調査に従事。弁護士資格取得後、大阪国税不服審判所(国税審判官 平成25年~同29年)として国際課税、信託に係る案件、査察関連案件等に従事し、企業内弁護士を経て現職。破産管財人業務経験があり、法人破産、代表者個人の借金問題への対応実績多数。

この記事でわかること

目 次

借金整理方法のひとつである「自己破産」は、裁判所の手続きです。

「借金はすべて免除され、財産をすべて失い無一文になる」というイメージを持つ方もいらっしゃるかもしれません。

しかし、それは誤った理解です。

自己破産は「生活再建」のために用意された国の制度であり、そのために必要な範囲で手元に財産を残すこともできます。

このコラムでは、個人の自己破産におけるメリット・デメリットや、よくある誤解について解説し正しい情報をお伝えしていきます。

自己破産の最大のメリットは「借金返済の免除」です。

なお、自己破産をしても一部免除されない債務(養育費、税金など)があります。

ただ、債務者である多くの方において、消費者金融・銀行からの借入れ、ショッピングローンが借金の大半を占めるケースであると思います。

そのため実際には、その借金のほとんどは法的に支払義務が免除されるため、あまり気にする必要はありません。

あとで解説する「任意整理」「個人再生」の手続は、「返済する」ことが前提の借金整理です。

そのため自己破産は他の借金整理方法と比べても、法的に返済義務を免除される「自己破産」は生活再建をしやすい手続きと言えます。

借金が免除される代わりに、破産する方において「一定の痛み」をともなうのが自己破産です。

その痛みは「デメリット」として、次の点が挙げられます。

自己破産をすると、個人信用情報機関に「破産」したという事故情報が登録されます。

主な個人信用情報機関は、3つあります。

● 全国銀行個人信用情報センター(KSC)

● 株式会社シー・アイ・シー(CIC:CREDIT INFORMATION CENTER CORP.)

● 株式会社日本信用情報機構(JICC)

信用情報機関は、銀行、ノンバンク/消費者金融、信販会社・クレジットカード会社などが、それぞれに集まり設立した機関です。

融資などの申込者に対して「過剰貸付にならないか」、「返済能力に問題はないか」など審査の資料となる個人の信用情報を提供・管理をおこなっています。

自己破産は、返済能力などに大きな問題が生じた事案として登録されます。

信用情報登録機関が設定した期間、事故情報が登録されます。

そのため、登録機関における新規借り入れや、クレジットカードの新規作成の申し込みは審査を通りません。

なお、各信用情報機関は相互に情報交流をおこなっているため、借入先ではないカード会社への新規作成を拒否される可能性があります。

また、借入先や借金整理の対象としていないカード会社でも、クレジットカードの契約更新のタイミングで更新拒否されるケースもあります。

信用情報機関に、どのような情報が、いつまで事故情報が登録されるのかについては、次の関連記事で解説しています。

破産により、信用情報機関に事故情報が登録されるため、新規借入れ、ショッピングローン、住宅ローンの審査を拒否されるケースがあります。

各機関で5年~10年間程度登録されるため、この期間中の新規借入れは難しいと言えます。

また、登録期間が経過した後でも、クレジットヒストリーに空白期間があることや期間経過後の年齢等によって新規借入れができない可能性があります。

なお、自己破産により事故情報は登録されますが、今すでに「返済滞納」がある場合、もう事故情報として登録されている可能性があります。

個人信用情報に登録されることに強い不安を持たれるかもしれません。

しかし、現状をしっかりと把握して、全体的な生活の立て直しをすることが大切です。

信用情報機関に与信に関する情報が登録されるため、あなたを保証人とする申込が審査に通らない可能性があります。

賃貸物件や、お子さまの奨学金申込みにあたって保証人になることは難しいです。

こうした場合、ほかのご家族が保証人になる、URなど保証人不要の賃貸物件を探すなどを考えます。

自己破産では、原則として所有財産の処分が必要です。

所有財産を換価処分し(お金に変える)、それを原資に債権者へ配当をおこないます。

破産者本人名義の所有財産が処分対象です。

しかし、本人名義以外の「名義預金」など、実質破産者の所有と認められる財産は処分対象になることがあります。

個人の自己破産手続きにおいて、一定の財産は手元に残すことができます。

破産者が自由に処分できるため「自由財産」と呼ばれています。

参照 「自由財産」の例

■ 現金99万円(破産法34条3項1号、民事執行法131条3号、民事執行法施行令1条)

■ 差押禁止財産

家財道具など破産者の生活にかかせないもの

自己破産手続きは「生活再建」を目的にしています。

そのため、上記以外に生活再建のために必要な「一定の範囲の財産」を自由財産にできるよう拡張できる場合があります。

ただ、この自由財産の拡張は裁判所により多少運用が異なります。

気になる方は事前に裁判所に確認しておくと良いでしょう。

参照 「自由財産」の拡張

■ 手続き

自己破産手続きのなかで「自由財産拡張申立」をおこなう

■ 拡張の範囲

自由財産拡張の例

・破産者の総額財産として99万円を上限に、次のものを自由財産として認める場合

① 預貯金、② 生命保険などの解約返戻金、③ 自動車、④ 敷金返戻金、

⑤ 電話加入権、⑥ 退職金など。

例えば、① 預貯金1万円の場合。これ以外に、保険解約返戻金20万円、敷金返戻金5万円がある場合、99万円以内に収まる金額(合計26万円)であり、自由財産拡張の申立により、裁判所がそれを認めるかどうかを判断します。

そのため、解約返戻金が上限額未満の場合には、自由財産拡張の申立をすることにより、解約することなく従前どおり契約を継続することができます。(なお、自由財産拡張の範囲を超える場合でも、解約返戻金相当額を裁判所に積み立てることで加入を継続できることがあります。高齢や持病のため、保険契約に入り直すことが難しい場合でも契約継続できる手段は残されています。

分割払い(立替)で購入した自動車・自動二輪車(バイク)や高額商品などは、基本的にクレジットカード会社・信販会社に返却する必要があります。

商品代金の完済まで、代金を立て替えたカード会社が所有権を持っているためです。

カード会社などは引き上げた後に商品を売却処分し、売却金を立替金残金に充当します。

ただ、カード会社が引き揚げず、所有権を放棄するケースもあります。

例えば、回収に費用がかかる、売却価格が著しく低い場合には所有権放棄をおこなうことがあります。

この場合、破産者は従前どおり商品を手元に所有し使用を継続できます。

破産により、一部の職業では一定期間、資格制限を受けることがあります。

永久に資格制限を受けるわけではありません。

制限の期間は、破産手続開始決定から免責許可決定の確定(復権)を得るまでの間です。

参照「破産手続きにより資格制限を受ける職業や資格(欠格事由)」

<職業>

(1)士業など

弁護士、司法書士、税理士、公認会計士、司法書士、行政書士、土地家屋調査士、社会保険労務士、中小企業診断士、通関士、宅地建物取引士、旅行業務取扱管理者など

(2)他人の財産や安全確保を扱う職業

生命保険の外交員(生命保険募集人及び損害保険代理店)、警備員、後見人、後見監督人、保佐人など

(3)その他

探偵業、銀行など金融機関の役員など

<資格>

宅地建物取引業の免許/一般建設業の許可/一般廃棄物処理業の許可/解体業 粉砕業の許可/質屋営業の許可/風俗営業の許可/動物取扱責任者/有料職業紹介事業の許可/一般労働派遣事業の許可/自動車運転代行業の認定/マンション管理業者登録/金商品取引業登録/金融商品仲介業者登録/商品先物取引仲介業者登録/貸金業登録/旅行業登録など

なお、資格制限を受け仕事ができないことを原因に、勤務先から解雇されることはありません。

もしも解雇された場合には、不当解雇で勤務先と争う余地はあります。

なお、業務がおこなえない間、人事異動など配置転換される可能性はあります。

自己破産手続きでは、破産者の財産を管理・処分や債権者への配当などをおこなう「破産管財人」が選任されることがあります。

破産管財人は破産者の所有財産調査などのために、破産者の郵便物をチェックします。

そのため破産手続の期間中、破産管財人に郵便物は転送され、チェック後に破産者に戻されます。

そのため、急ぎの郵便物がある場合、あらかじめ破産管財人に連絡を入れて、チェック後に速やかに戻してもらえるよう手配する必要があります。

なお、これは破産者名義の郵便物のみで、そのご家族、同居人の郵便物が転送されることはありません。

破産手続期間中、転居や海外旅行をする場合には、裁判所の許可が必要です。

家計の支出を抑えるために賃料の安い物件への引っ越し、仕事上における海外出張などは認められやすいです。

このように、裁判所の事前許可なく居住地から離れることはできません。

ただ、1泊程度の旅行、散歩や買い物などで一時的に離れる場合には許可は必要ありません。

裁判所に許可を得る場合、「行先」「目的」「理由」「期間」「その間の連絡方法」を明らかにして申立をおこないます。

自己破産による家族への直接的な影響はありません。

しかし、破産により減収する(法人代表者で無職になる)、体の不自由な家族の医療機関への送迎が難しくなる(自家用車の処分)、生活圏、学校が変わる(持ち家の売却処分)など、間接的な影響により迷惑をかける可能性はあります。

なお、申立先の裁判所の運用により異なりますが、自動車は初年度登録から一定期間経過している場合、評価額0円(資産価値なし)として処分を求められず、使用継続できる場合があります。

自己破産による家族への影響については、次の記事でくわしく解説しています。

参照記事「自己破産するとどうなる?失う権利や財産、家族への影響などを全解説」

破産したことを周囲、勤務先に知られたくない方はいらっしゃると思います。

破産した場合、「官報(かんぽう)」と呼ばれる公的な機関紙に「破産したこと」が掲載されます。

個人の自己破産手続きで掲載される項目は、主に住民票上の住所、氏名です。

官報は、市区町村の図書館で閲覧、官報販売所など店舗での購入、インターネットで無料閲覧(直近30日間(令和1月27日発行分以降のものは90日間)することができます。

一般の方には馴染みのないもので、一部の方が閲覧されるものです。

そのため官報掲載を通して周囲や勤務先に破産の事実を知られることはほぼありません。

なお、自己破産による官報掲載についての詳しく知りたい方は、次の記事をご覧ください。

参照記事「自己破産や法人破産で掲載される官報とは」

自己破産手続きをおこなえば、必ず借金が免除されるわけではありません。

一定のケースに該当する場合、原則として免責が受けられません。

「免責不許可事由(めんせきふきょかじゆう)」として、法律に定められています。

責任を免除されると書いて「免責」。

これが自己破産手続きをおこなう最大の目的です。

あらかじめ法律で定められている「免責不許可事由」に該当する行為などがないか確認しておきましょう。

裁判所から「免責決定」を受けることができないケースは次のとおりです。

1.自己破産直前、手続き期間中に財産を隠し、壊すなどの行為

2.クレジットカードの現金化など、わざと借金を増やすようなこと

3.知人・友人・親族など特定の債権者にのみ返済をおこなうこと(偏頗弁済)

4.無駄づかい、ギャンブル(パチンコ/競馬/競輪/競艇など)が原因の借金

5.返済できないと知りながら金融機関等から借入れをおこなうこと

6.業務帳簿(出納帳・決算書・申告書関連)や財産状況に関する書類を隠したり偽造すること

7.自己破産手続きの債権者一覧表に虚偽の記載をすること

8.自己破産手続きへの協力や説明を拒否し、嘘の説明をすること

9.自己破産手続きにおいて破産管財人の業務を妨害すること

10.7年以内に破産し免責決定を受けているなど

破産法第252条10項

次のイからハまでに掲げる事由のいずれかがある場合において、それぞれイからハまでに定める日から七年以内に免責許可の申立てがあったこと。

イ 免責許可の決定が確定したこと 当該免責許可の決定の確定の日

ロ 民事再生法(平成十一年法律第二百二十五号)第二百三十九条第一項に規定する給与所得者等再生における再生計画が遂行されたこと 当該再生計画認可の決定の確定の日

ハ 民事再生法第二百三十五条第一項(同法第二百四十四条において準用する場合を含む。)に規定する免責の決定が確定したこと 当該免責の決定に係る再生計画認可の決定の確定の日

なお、免責不許可事由にあたる場合でも、裁判所の判断で免責決定がされることがあります。

これを「裁量免責(さいりょうめんせき)」と言います。

当事務所では、免責不許可事由に当たる場合でも、裁量免責の可能性があるかを含め相談可能です。

借金問題解決のためのトータルアドバイスをさせていただきます。

あきらめず当事務所まで一度ご相談ください。

破産をすると市区町村に通知がいきます。

なお、破産の事実が戸籍等に記載されることはなく、公開されることもありません。

市区町村の役所で「破産者ではないことの証明書(身分証明書)」の交付が受けられます。

先ほど、破産による資格はく奪で就くことのできない業務があることを説明しました。

そうした職業に就職、就任する場合に、身分証明書の提出を求められる場合があります。

破産決定から免責決定の効果が確定するまでの期間、この身分証明書の交付を受けることができないため、就任にあたり支障が生じることがあるかもしれません。

(ただ、復権後に交付を受けられるようになりますので、支障が出るのは一定期間です。)

自己破産手続には費用がかかります。

大きく分けると、① 予納金(裁判所に納める費用)、② 申立費用(印紙・郵券代)、③ 弁護士費用(手続代行を依頼される場合)です。

なお、予納金は現金一括払いとなります。

裁判所に減額交渉もできません。

銀行から借入れがある場合、所有口座が凍結されることがあります。

そのため、所有口座を「給与振込」、クレジットカード利用や公共料金の「引き落とし口座」に指定している場合には、口座凍結に備えて事前に別口座に変更をおこなう必要があります。

口座変更をしないでいると、引き落としができず各種サービスが利用停止になる、入金された給与が借金と相殺されるなど不都合が発生します。

また、引落確認ができず滞納扱いとなり、信用情報に傷がつく可能性もあります。

借入れに連帯保証人がついている場合、破産により保証人に対して支払請求がおこなわれます。

多くの場合、保証人に一括返済を求められます。

家族、親族、知人・友人などが保証人で、その方々が返済できない場合には、債務整理をおこなう必要があります。

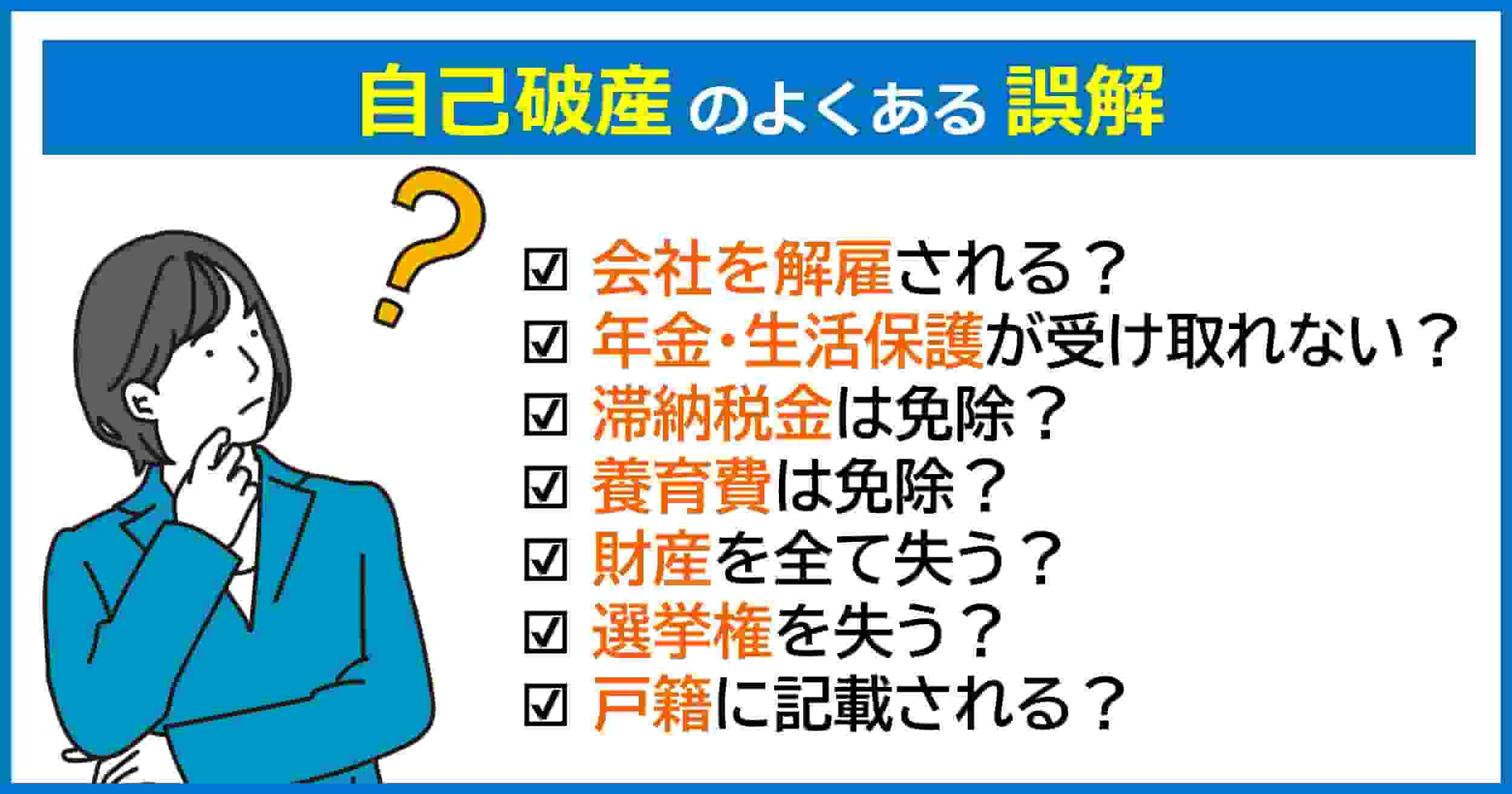

当事務所の相談でよくある質問、個人の自己破産手続における誤解について解説します。

自己破産したこと自体を理由に、会社から解雇されることはありません。

従業員の解雇は、①普通解雇、②整理解雇(勤務先の業績悪化)、③懲戒解雇(従業員の会社秩序を乱す重大なルール違反)、④諭旨解雇がありますが、それぞれに解雇理由が必要で、自己破産はいずれにも当てはまりません。

破産による「資格制限」は、免責決定確定後などに復権し、資格制限はなくなります。

そのため、就業に問題があるのは一定期間のみです。

なお、会社(勤務先)に自己破産の事実がバレる可能性はあります。

参照「勤務先・仕事先に破産がバレるケース」

・勤務先から借金をしていた

・勤務先を通して労金、共済から借入れをしていた

・自己破産手続準備中に、債権者から給料の差押えを受けた

・官報で知られた

・資格制限を受け、自身から報告する必要が生じた

(警備員、不動産業における宅建取引士、生命保険営業職としての生命保険募集人などの職種の方における破産決定時)

破産した事実は、市区町村に通知されますが、戸籍・住民票に記載されません。

役所から交付を受けることができる証明書で、自己破産の事実が永久に記載として残るものはありません。

破産したことで、公的年金や生活保護を受ける権利を失うことはありません。

なお、公的年金である、国民年金、厚生年金、遺族年金、障害年金などは自由財産です。

公租公課と呼ばれる税金は、自己破産をしても支払い義務を免除されません。

支払免除の対象外になる債権を「非免責債権」とも言います。

なお、生活保護者は、支払期限が先の税金を「減額」「支払免除」といった減免措置を受けることができる場合があります。

市区町村によって対応や申請方法は異なるため、住民票のある市区町村役所に確認をされてみると良いでしょう。

養育費は、お子さまの教育費、生活費などお子さまが生活を維持していくためのものです。

離婚時に決めた未成熟子(未成年の子供)の「養育費」は、自己破産による支払い義務免除の対象外です。

元配偶者に対して、現状を伝えて「生活が安定したのち支払う」「毎回の支払額を減額して欲しい」などの話し合いをおこなうことを検討します。

ただ、養育費の不払いは、破産開始決定日後に支払期限が到来する分については差押が継続し、破産開始決定日前に支払期限が到来した分については破産手続終了決定後に改めて給与差押えなどを受ける可能性があります。

また、支払いが滞った養育費を破産申し立て前に他の債権者より優先的に返済すると、偏頗弁済に当たり、免責不許可事由(上記2-10。破産法252条3項)に該当する可能性があり、注意が必要です。

なお、非免責債権は次のようなものがあります。

非免責債権の一例

・租税債権(税金)

・不法行為による損害賠償請求権

・婚姻費用(別居時の生活費)、養育費

・罰金などの請求権

・自己破産手続の債権者一覧表に故意に記載しなかった債権者(からの請求権)

・雇用関係にもとづく使用人の請求権及び使用人の預り金の返還請求権

(あなたが雇用した従業員への給料の支払い)

先ほどの項目で説明した通り、破産者名義の所有財産を「一定の範囲」で手元に残すことができます。

自己破産をしても、選挙権(投票をする)、被選挙権(選挙に出る)は失いません。

自己破産は借金免除という強力な制度です。

一方で、自己破産には、これまで説明してきた通りデメリットがあります。

デメリットを受け入れることができるかどうかが、自己破産するかどうかのひとつの判断基準になります。

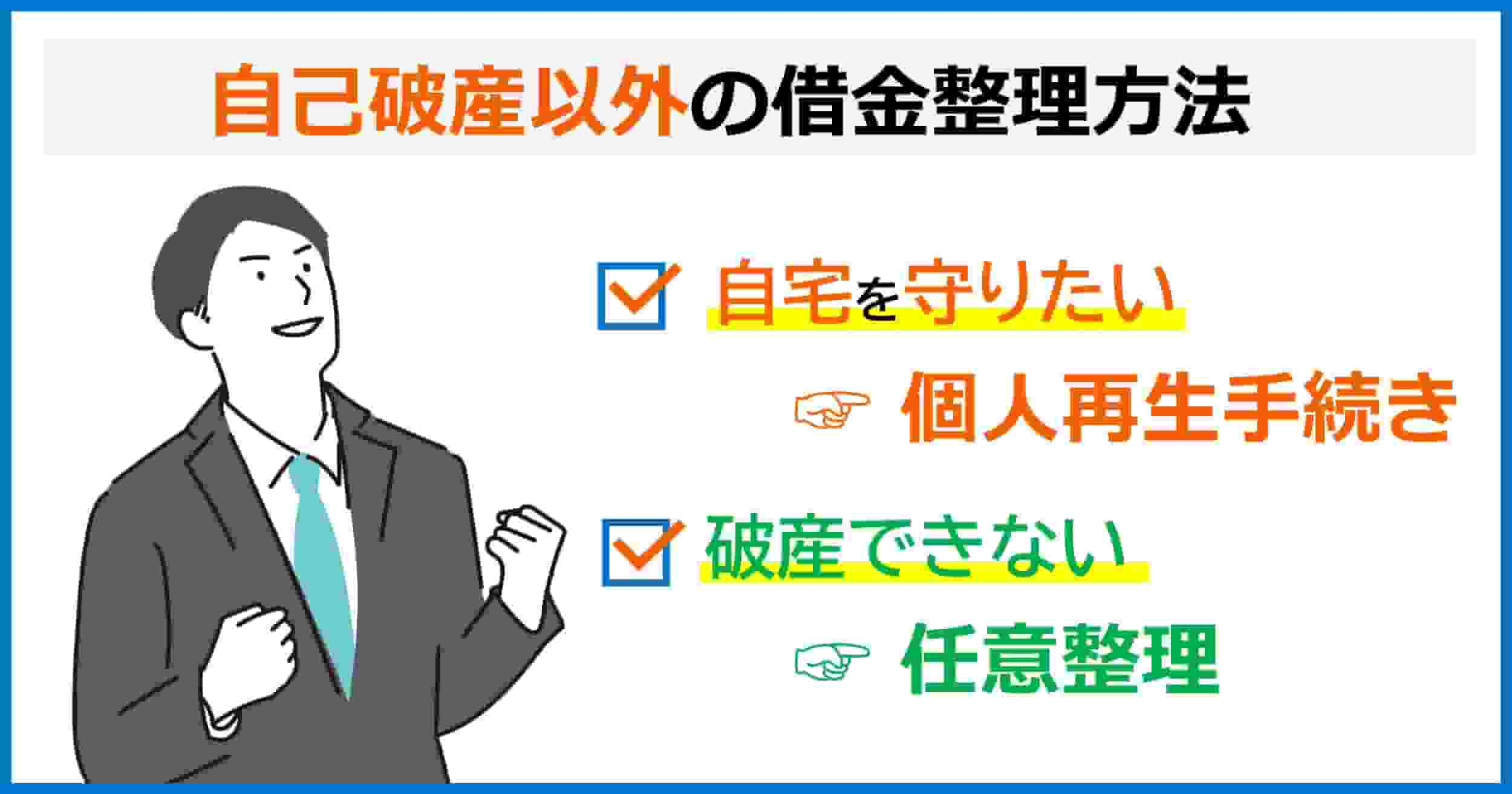

自己破産以外の主な借金整理方法には「任意整理」「個人再生手続」があります。

自己破産のデメリットをどうしても避けたい場合、これらの手続利用を検討します。

持ち家を守りながら、借金整理をする場合によく用いられる裁判所の手続です。

自己破産では、基本的に所有不動産は処分します。

個人再生手続は、従前の住宅ローン契約にもとづく支払を続けながら、他債権者からの借入れを圧縮し、減額した金額を返済する手続きです。

個人再生の利用には、条件(住宅ローンなどを除いて負債額5000万円以下)があります。

また、継続的な収入がないと、裁判所から手続利用が認められません。

個人再生の利用が難しく、自己破産による整理をおこなう場合、① 家族名義で新たなローンを組む、②親族などに現在の持ち家を任意売却し、賃貸借の形で借り受けるなどの方法を検討する必要があります。

任意整理は、債権者との話し合いによる借金減額をおこなう方法です。

元本の減額、将来利息のカット、支払回数の延長などを提案するのが一般的ですが、あくまで任意の話し合いであるため債権者が応じてくれるかどうかは分かりません。

交渉決裂時には、他の借金整理方法(自己破産、個人再生)を検討することになります。

ただ、自己破産以外の「任意整理」「個人再生」は、定期的に継続的な返済を前提にした借金整理方法です。そのため、そもそも返済が難しい場合、この2つの手続は「生活再建を目指す」うえで適さないと言えます。

しかし、ご希望やご事情はあると思います。

法律の専門家である弁護士に一度相談し、自己破産するべきかどうか検討されてはいかがでしょうか。

最後に、自己破産手続きについて、少し説明します。

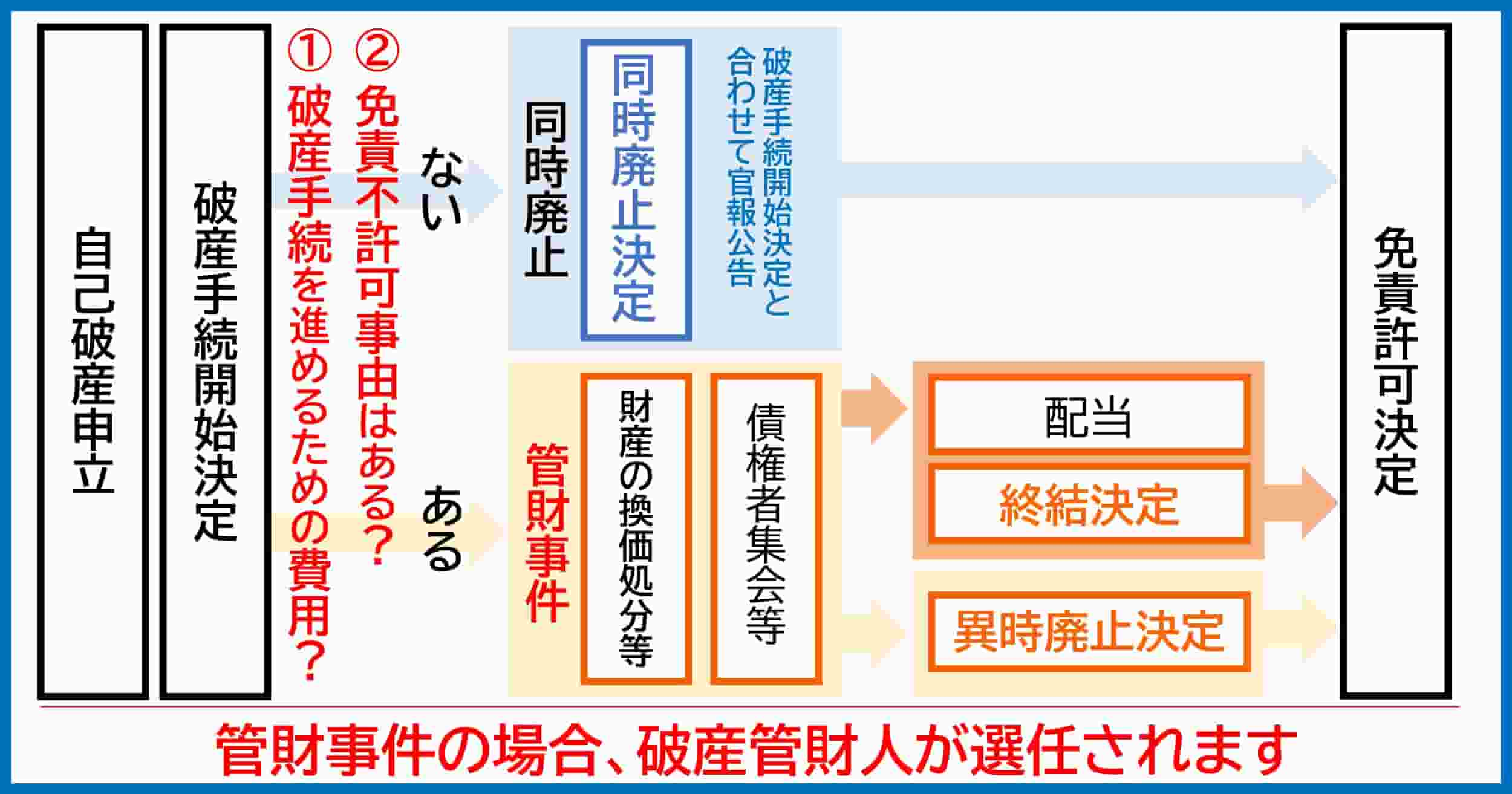

自己破産手続は「同時廃止事件」「管財事件」の2種類があります。

通常の破産手続は「管財事件」です。

裁判所は申立後に「破産手続開始決定」「破産管財人の選任」をおこないます。

破産管財人は、破産者の財産調査やその換価処分(お金に変える)をおこない、債権者に公平な配当をおこないます。

裁判所は、破産管財人の意見をふまえ「免責決定」を出すかどうかを判断します。

無事「免責決定」がなされ、支払義務免除の効果が確定すると破産事件は終了です。

これに対して、破産管財人の報酬の支払いを含めた破産手続費用が不足するような場合、破産手続開始と同時に、破産手続を廃止(終了)させます。

これを「同時廃止」と言います(同時廃止事件)。

そもそも債務超過状態にある個人の破産手続では「同時廃止」が多くなっています。

同時廃止事件

■ 裁判所費用

・予納金 2万円程度まで

・官報公告費用 1万5千円程度

・申立手数料 収入印紙1500円分

・予納郵券 1万円程度まで

■ 手続期間(目安)

破産手続開始決定後から3か月~6か月程度

当事務所では、個人の方は「同時廃止」として、法人・会社代表者の方は「管財事件」として申立をおこなうことが多いです。(法人・会社代表者の方で、持ち家を守りたい場合には個人再生を選択することもあります。)

自己破産手続の申立から終了までにかかる期間は、① 同時廃止の場合、6か月程度。② 管財事件の場合、6か月~が目安です。

管財事件では、事案の複雑性によって申立てから終了まで1年以上かかることもあります。

自己破産手続にかかる費用は、① 裁判所に納める費用(予納金)、② 申立費用(収入印紙と郵券)、③ 官報の掲載費用、④申立代理人費用です。

同時廃止事件と管財事件で、金額に大きな違いがあるのは「① 予納金」と「④申立代理人費用」です。

破産管財人の報酬などがかかるため、同時廃止事件よりも10倍程度高くなっています。

また、明渡作業や訴訟など破産管財人の業務量が多いと予想される場合にはさらに高くなり、裁判所が100~300万円以上の金額を予納金と定めることもあります。

また、自己破産手続の代理人として弁護士をつけている場合、裁判所に納める費用を安く設定している裁判所もあります。

弁護士に依頼される場合、弁護士費用はかかるものの、① 債権者対応(窓口対応)、② 裁判所手続の代行、③ 書類作成をすべて任せられるため、申立代理人の多くに弁護士がついています。

「④申立代理人費用」も、生活保護を受給されており収集資料が少ない場合は15万円ですが、免責不許可事由があるなどの場合には27.5万円、破産管財人を入れる必要がある場合には33万円を要し、管財人に代わって明渡や社会保険事務や訴訟を行う場合にはその分の手数料が加算されます。

以上が、自己破産による借金整理を考えた方に知っておいていただきたいデメリット、メリットです。

自己破産するかどうかは、これらのデメリットとメリット(借金免除)を比較してよくよく考えてることが大切です。

「何も失いたくはないが、借金は絶対に払いたくない」という希望は残念ながら通りません。

デメリットを受け入れ、自己破産をするかどうか判断することになるでしょう。

たちばな総合法律事務所では、個人・法人の借金整理について無料相談をおこなっています。

電話による10分間の無料相談も実施しております。

破産によるご家族への影響や自己破産後の生活が心配・不安な方は、お気軽にお問い合わせください。

弁護士が具体的な事情や状況をお伺いし、ご希望をふまえた上で、あなたにとって最適な解決策をアドバイスいたします。

© 2024 たちばな総合法律事務所