社会保険料滞納による差押えの対応策

法人破産

2024 . 03.8

法人破産

2024 . 03.8

たちばな総合法律事務所 代表

たちばな総合法律事務所 代表 たちばな総合法律事務所

たちばな総合法律事務所

税理士法人羽賀・たちばな 代表税理士

弁護士・税理士 山田 純也

大阪弁護士会所属/登録番号:38530

近畿税理士会所属 税理士/登録番号:145169

東京国税局(国税専門官)で銀行/証券会社などの税務調査に従事。弁護士資格取得後、大阪国税不服審判所(国税審判官 平成25年~同29年)として国際課税、信託に係る案件、査察関連案件等に従事し、企業内弁護士を経て現職。破産管財人業務経験があり、法人破産、代表者個人の借金問題への対応実績多数。

この記事でわかること

目 次

基本的に、法人および個人事業主(従業員の人数による)は「社会保険」への加入義務があります。

2024年に入り、当事務所では健康保険・年金保険・介護保険といった「社会保険料」の滞納を原因とする法人廃業、法人破産のご相談が増加しています。

2020年頃のコロナ禍の業績不振などで支払いを猶予され、コロナが5類に変更されて猶予期間を迎えたものの、現在も業績回復までには至らず、年金事務所からの社会保険料の滞納に対する財産の差し押えが活発化してきていることが原因のようです。

また、法人税や所得税は、赤字であれば発生しませんが、社会保険料は従業員を雇用している限り発生し続けるため、整理解雇などの手段を取らずに頑張って従業員の雇用確保に努めることにより、かえって社会保険料の滞納額が膨らみ、将来の爆弾が大きくなってしまった面もあります。

参照リンク|帝国データバンク

「全国企業倒産集計 2023 年 11 月報 別紙号外リポート:「公租公課滞納」倒産」

「社保」「税金」滞納で倒産、急増 23 年は 111 件、過去最多に

コロナ禍の「納付猶予」期限切れ後に破綻相次ぐ

日本年金事務所から納付督促を受けた場合の対応について、経営者の方に知っておいていただきたい対応策について解説します。

既に、日本年金事務所からの呼び出しの書面や電話を受けた経営者の方もおられると思います。

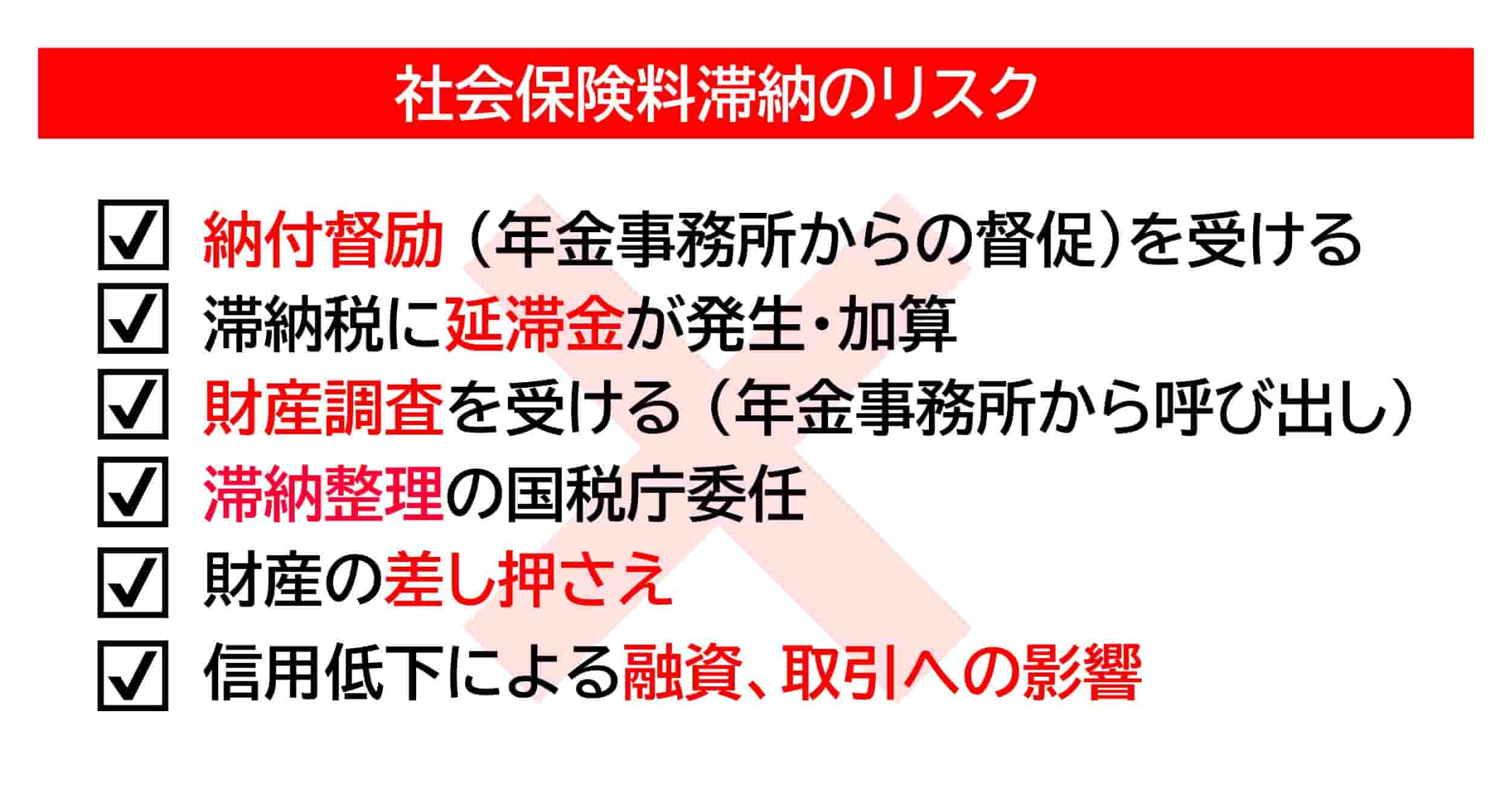

社会保険料の滞納により起こるリスクと適切な対応方法について詳述します。

未納の場合、納付期限の1週間程度で、督促状と納付書が届きます。

また、書面以外に年金事務所から電話による連絡、直接訪問による滞納社会保険料の支払いの催促を受けることがあります。

もし、社会保険料の金額が大きく支払いも厳しいようであれば、督促を受けた時点で弁護士に相談されることをお勧めします。

よくあるケースとして、滞納税金を頑張って納付し、資金繰りが更に悪化するまで事業を継続される経営者の方がおられます。

しかし、手元資金もなくなり、裁判所費用も無く破産手続きさえ取ることができなくなってしまうことがあります。(真面目な経営者の方に、かなり多いケースです。)

事業資金の借入れに、経営者が連帯保証人になっている場合、会社が返済滞納により経営者個人に対して一括返済の請求を求められることがあります。

保証債務の返済が困難な場合、経営者は個人破産をすることが多く、裁判所の免責決定を受けることで返済義務は免除されます。

しかし、法人破産、個人破産ともに裁判所の費用がかかるため、ある程度キャッシュが残っていなければ、この救済措置を受けることができなくなる可能性があります。

思い入れのある会社を破産させることに迷いが出ることは当然で、冷静な判断ができないこともあると思います。

経営者の方の生活再建のタイミング(破産すべきかどうか)、解決策の提案などを受けることができますので、年金事務所へ行く前に弁護士に相談されることを強くお勧めします。

なお、この年金事務所による督促は、財産差し押えなどの滞納処分の前提条件となっています。

そのため、督促を放置することで、滞納処分を受けるリスクは確実に上がります。

社会保険料の滞納に対して、延滞金が発生し滞納税額に加算されます。

社会保険料の督促状に記載されている納付期限までに納付すれば延滞金はかかりません。

しかし、督促状の指定期限を過ぎて納付する場合には延滞金が発生します。

納付期限の翌日から、納付した日の前日までの日数に応じて、保険料額に一定の割合をかけて計算されます。

例えば、令和3年1月1日以降については、納付期限の翌日から3カ月を経過する日までの期間は「延滞税特例基準割合+1%」、納付期限の翌日から3カ月を経過する日の翌日以降の期間は「延滞税特例基準割合+7.3%」の割合を乗じて計算します。

延滞金の計算式【納付期限の翌日から3カ月を経過する日まで】

保険料額(保険料額に1,000円未満の端数があるときは、その端数を切捨て)

×

延滞金の割合(例 令和6年の場合 2.4%)

×

日数(納付期限の翌日から3ケ月を経過する日までの日数)

÷

365

延滞金の計算式【納付期限の翌日から3カ月を経過する日の翌日以降】

保険料額(保険料額に1,000円未満の端数があるときは、その端数を切捨て)

×

延滞金の割合(例 令和6年の場合 2.4%)

×

日数(納付期限の翌日から3ケ月を経過する日の翌日以降の日数)

÷

365

なお、「延滞税特例基準割合」など延滞金利率については、年金事務所のホームページで公開されています。

参照リンク|日本年金機構

「延滞金について」

令和6年1月1日から令和6年12月31日について延滞税特例基準割合は1.4%、納付期限の翌日から3カ月を経過する日までは年2.4%、納付期限の翌日から3カ月を経過する日の翌日以降は年8.7%の割合となっています。

督促を受けてもなお納付せず、また完納の見込みがないと年金事務所が判断すると財産調査が実施されます。

国税局や税務署のように財産を把握していない年金事務所は、経営者を呼び出すなどして直接質問をおこない、どのような財産があるかを確認します。

国税局や税務署は、法人税の申告の際に決算書と勘定科目の内訳書の提出を受けるため、預貯金については銀行名・支店名、売掛金については売掛先の名称と住所を把握しているため、まずは「どの財産」を差し押さえるかというファーストチョイスに困ることはないのに対し、年金事務所は、滞納している法人が「どのような財産」を保有しているか把握していないことがほとんどです。

そのため、年金事務所は、法人の申告書(狙いは勘定科目の内訳書)を持って来るように経営者を呼びだすことになります(さらには経営者に連帯保証させることになります)。

そのため、年金事務所の財産資料の提出要請に応じると、次の「1-6.財産の差押え」に自動的に移行し、経営に大ダメージを受けるリスクが急増する現状に注意が必要です。

財産調査の内容は、現金、取引先金融機関の預金残高、取引先企業の売掛金債権の有無、不動産などの調査をおこないます。

年金事務所による調査を拒否したり妨害したりすると、悪質な場合には6カ月以下の懲役または50万円以下の罰金を受ける可能性があります。

強制捜査に切り替わり、代表者自宅への立ち入り調査などがおこなわれることもあります。

社会保険料の滞納額が高額で悪質な事業所に対して、国税局による財産差し押えを含む強制徴収がおこなわれる場合があります。

会社財産や売掛金の差し押さえによる経営上のダメージが一番大きいと言えます。

アテにしていた売掛金が入らなくなりキャッシュフローが急激に悪化する不安があるほか、売掛先からは、会社の存続に疑問を持たれて取引打ち切られてしまい、安定した売り上げを失うことになります。

社会保険料が滞納となることが明らかな場合には、納付期限前に資金調達を先行させるなどの対応をおこなうか、事業継続が困難と思われる場合には早い段階で弁護士に法人廃業などの相談をされることをお勧めします。

年金事務所からの差押えを受けてから相談にお見えになる経営者の方が最近増えていますが、事務所にお見えになる交通費もないという方もいらっしゃいます。

金融機関は預貯金口座の差し押さえの事実により、資金繰りの悪化などを懸念し新規融資・追加融資を断られる可能性があります。

取引先企業は売掛債権の差し押えにより「滞納=経営状況の悪化」を知ることになり、取引停止をおこなう可能性があるなど、経営環境への影響も心配されます。

また、経営状況を不安に思う従業員の離職・退職が発生する可能性もあります。

特に労働集約産業的な業種では、業務継続への影響が懸念されます。

このように関係者の信用低下は、取引・融資・事業遂行に大きな影響を及ぼします。

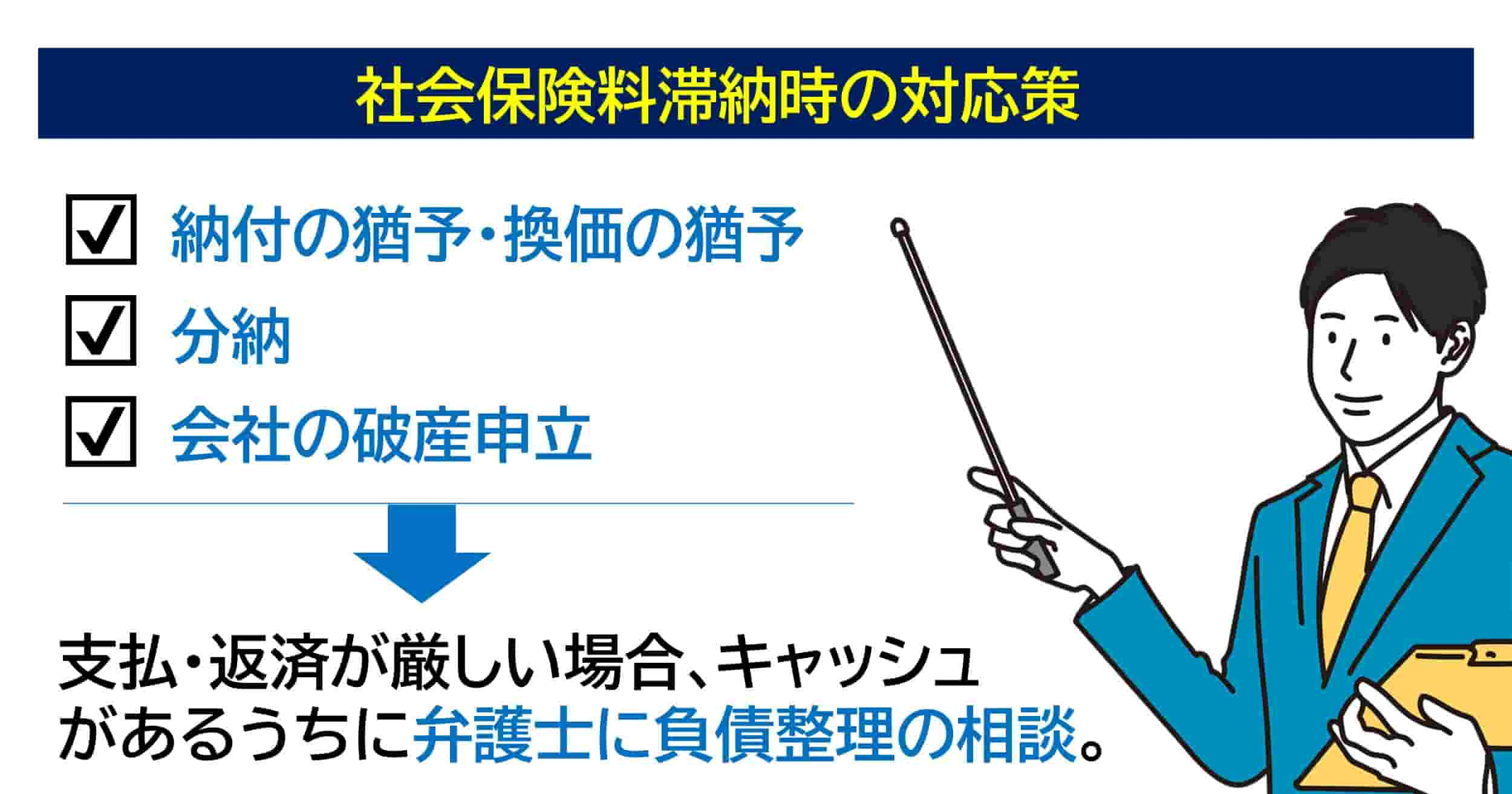

社会保険滞納時における3つの対応策について解説します。

結論としては、① 納付期限の猶予や② 分納を受けるために、健康保険・介護保険・厚生年金保険は年金事務所に、労災保険・雇用保険は労働局に相談するか、③ 事業継続が困難であれば、手元資金のあるうちに弁護士へ早めに相談をして法人廃業を検討することになります。

納付の猶予・換価の猶予を受けたい場合、猶予には条件があります。

納付の猶予とは、事業者が震災などの災害・自然現象の異変や盗難、貸倒など事業場の損失があったことを原因に納付困難となった場合に求めることができます(国税通則法46条 納税の猶予)。

換価の猶予とは、税の滞納者において、国税を優先的に納付するという「納税についての誠実な意思」をもっており、一度に滞納税を納付することで事業の継続や生活の維持が困難になる可能性がある場合に求めることができます(国税徴収法151条 職権による換価の猶予の要件等)。

誠意があるかの判定は、従来は期限内納付していた、過去に納税猶予・換価猶予を受けた際にきちんと分割納付をしていたかなどの事情を踏まえて判断されます。

換価の猶予については、職員の裁量により適用されます。

換価の猶予をした場合、原則として、猶予した国税に係る延滞税のうち、その猶予期間に対応する部分の金額の2分の1に相当する金額を免除されます。

なお、年金事務所の所長の職権による換価の猶予もあります。

これらの申請により納付の猶予、換価の猶予は、いずれも1年以内(最長2年)の分納が認められることがあります。

なお、日本年金機構の令和4年度業務実績報告書を読むと、事業継続に配慮する旨の文言が散りばめられていますが、他方で「法定猶予制度…の活用を図る」とか、「『適正な』納付計画の策定にむけた納付協議に応じ(ない)事業所に対して財産の差押等の対象分を実施する」とかの記載があります(同報告書34頁)。

この記載の意味は、分割回数は12回までしか認めない(法定猶予制度の枠内の分割しか認めない)、13回を超える納付計画は『適正な』ものではないので差押など滞納処分をするという意味ですので、滞納社会保険料を12回分割で解消できない場合には、破産か夜逃げかの選択を迫られているといっても過言ではありません。

納付の猶予の申請が可能な条件がない場合でも、年金事務所との話し合いにより、滞納税の分割納付が認められることがあります。

猶予期間中は毎月、通常支払っている社会保険料に加えて分割滞納金も支払うため負担は大きくなることに注意が必要です。

なお、国税の滞納については、1年程度の分割に応じてもらえるものの、社会保険料の分納はそれよりも短い6カ月分割でないと応じないと言われる印象があり、未納分を早期に確実に納付させるという態度、あるいは事業継続を断念させようという態度(推測になりますが、事業者が破産すると督促対象から外れてノルマが減るからでしょうか?)が見て取れます。

会社破産および経営者(代表者)の自己破産を検討します。

事業会社の連帯保証人となっている場合、会社が破産することで保証人である代表者個人に一括全額返済の請求がおこなわれます。

なお、連帯保証人となっていない場合でも、代表者個人として事業資金や生活費として借入れをおこなっている場合には負債を一旦清算し生活再建を図ることが多いです。

資金調達により延命をしても、会社経営が厳しいことが予想される場合、借入れを起こすことは負債を拡大させるだけです。

会社破産すべきかどうか、ご自身で判断することが難しい場合、負債整理について客観的なアドバイスを弁護士に受けてみてはいかがでしょうか。

負債の問題は億劫で後回しになりがちですが、生活を立て直すには早め早めの対応が大切です。

会社破産に関する詳しい情報は次の関連記事でもご紹介しています。

参照記事

「法人破産手続の申立準備から終了までの流れ」

個人事業主自身が社会保険料を滞納している場合には、裁判所の自己破産手続きにより免責決定を受けたとしても支払い義務は残ります。

公租公課は、非免責債権といって「免責の対象外」となる債権です。

借入金やローンなどで生活がままならない場合、破産手続きを利用するなどして個人の負債を整理し、毎月の支払額を減らすことを検討する必要があります。

社会保険料滞納による年金事務所からの督促を放置すると延滞金がつくだけでなく、財産調査や差押えといった滞納処分を受ける事態に発展します。

滞納の督促を受ける前の段階で、早めに弁護士に相談されることで解決の選択肢が増える可能性があります。

たちばな総合法律事務所では、法人廃業・法人の債務整理に関する初回無料相談をおこなっています。

ご事情をお伺いし、ご持参頂いた決算書類などを拝見しながら、適切な負債整理について具体的な解決策をご提案いたします。

弁護士には守秘義務があるため、お問合せ、相談内容が外部に漏れることはありません。

安心して、まずはお気軽にお問合せ下さい。

© 2026 たちばな総合法律事務所